もくじ

仕組債とは何か

仕組債とは,スワップ取引やオプション取引などのデリバティブ(=金融派生商品)を組み込むことによって,一般の債券とは異なったキャッシュフロー(利金,償還金)を実現した,いわゆる『デリバティブ内蔵債券』のことをいいます。要するに,デリバティブ取引が債券という「箱」の中に入れられたイメージです(日本証券業協会のホームページでは,「仕組債=債券+デリバティブ」と表現されています。)。

これまで,社債などの債券は,資金調達目的で発行されました。しかし,仕組債は,資金調達目的ではなく,投資対象とするためだけに発行されています。この意味で,仕組債は,債券でありながら異質の存在と言えます。仕組債については,裁判例においても,「社債という名称は付されていても,一般的な社債とは全く異質である」,「株式や投資信託との類似性もない,新規性・独自性の顕著な金融商品であ(る)」と評価されています(東京高裁平成23年10月19日判決)。

仕組債の歴史

仕組債は,1990年代,米国の金融機関においてロケットサイエンティストと呼ばれる金融工学の専門家らにより,数多く組成され,世界中で販売された商品です。日本においても,仕組債の販売は,1998年のいわゆる金融ビッグバンで解禁され,金融機関が,収益拡大を目指して仕組債販売業務を拡大していきました。仕組債の出始めのころは,商品の仕組みは単純でしたが,だんだんと複雑化していきました。販売対象も,当初は法人が中心でしたが,だんだんと個人へも売られるようになりました。学校法人や宗教法人にも広く販売されました。

仕組債に関する「中の人」の話

アメリカのモルガン・スタンレー証券において仕組債などのデリバティブ商品の組成・販売に携わり,現在,サンディエゴ大学の教授を務めるフランク・パートノイという教授がいます。言わば,仕組債に関しては証券会社の「中の人」ということになります。同教授は,著書(『FIASCO: Blood In the Water on Wall Street』,邦題『大破局 デリバティブという「怪物」にカモられる日本』)の中で,

- 一般の債券を購入するのと同じ認識で仕組債を購入することは誤りで,それは仕組債の何たるかを理解していない行動である

- 仕組債を一般の債券としか理解できない顧客は証券会社にとって格好のカモである

- 仕組債は,一見平凡な説明資料によって顧客の目からデリバティブ取引を巧妙に隠してしまう,証券会社にとって素晴らしい商品である

- 証券会社が,自己の利益を優先し顧客の損害を無視して,仕組債を組成・設計して売り込んでいる

- 仕組債を販売するために,説明資料に「デリバティブ」という言葉をあえて用いず,商品のリスクを隠して顧客を欺くことに腐心している

など,仕組債をめぐる実情を暴露しています。

どのような商品があるのか

仕組債には多くの商品があります。リーマンショック前に販売された商品は,軒並みリーマンショックで顧客に損失を与える結果となりましたが,リーマンショック後,現在も,仕組債の販売は継続されているようです。仕組債の種類を分類するとすれば,

- (1)外国為替に連動する仕組債

- (2)株価指数等に連動する仕組債

- (3)個別銘柄の株価に連動する仕組債

の3つに分類できます。

(1)外国為替に連動する仕組債

米ドル為替,豪ドル為替の上がり下がりによって利金や償還金が決定される商品が多いように思いますが,償還期間が20年とか30年という内容になっています。円高が進行すると,ほとんど利金が出なくなり,その状態で20年ないし30年後まで保有しなければなりません。1通貨に連動するのではなく,米ドルと豪ドル,米ドルとユーロというように,2通貨に連動する商品もあります。2通貨になることで,商品は格段に複雑化・ハイリスク化します。

仕組債も「箱」は債券ですので,価格(時価)があり,償還まで待たずに中途で売却することが可能です。しかし,2通貨になることで,「為替が大きく変動しているのに時価が全く変動しない現象」「為替が同水準であるのに時価が変動している現象」「為替の下落率以上に時価が下落する現象」などが起こるようになります。特に,3点目が一番問題で,某大手証券会社が発行した2通貨の為替推移と時価の推移を分析したところ,豪ドルが約3割ちょっと下落し,ユーロが約2割ちょっと下落しただけであるにもかかわらず,時価が5割以上も下落した例がありました。このように,2通貨になることで,仕組債の価格変動リスクが格段に高まります。

また,外資系証券会社が販売していた仕組債の中には,円とブラジルレアルの為替に連動する商品や,米ドルとブラジルレアルに連動する商品もありました。米ドルとブラジルレアルの為替について知識を持っている顧客はいるのでしょうか。

(2)株価指数等に連動する仕組債

日経平均株価の上がり下がりによって利金や償還金が決定される商品が多いですが,マザーズ指数や,穀物指数に連動する商品もあります。償還期間は5年程度と長くはありません。しかし,期間中,日経平均株価が一定よりも下に一度でも下がると(「ノックイン」といいます),その下落幅の2倍で償還の金額が減る内容になっているため,リーマンショックにより,大きな損失を被る結果となりました。

(3)個別銘柄の株価に連動する仕組債

EB債と呼ばれる商品です。当初は1銘柄に連動する商品もありましたが,近時は,2銘柄に連動する商品,3銘柄に連動する商品(トリオ債)がほとんどです。対象銘柄の株価の一つでも一定水準より下がると,現金ではなく,株価が低い方の株式で償還される内容になっているため,やはり,リーマンショックにより,大きな損失を被る結果となりました。

当事務所ができること

仕組債は企業などの事業法人のみならず,個人から学校法人や宗教法人にまで手広く販売されました。販売手法も,1本あたりの金額の大きいものを幾つか販売する手法もあれば,1000万円未満の多種多様の仕組債を次々に販売し乗換えをさせる回転売買のような手法もあります(驚くことに,仕組債についても,回転売買が行われている例があります。)。

また,まずは銀行が為替デリバティブ契約を締結させ,それにより得られた外貨を原資として,系列証券会社が外貨建て仕組債を販売し,この結果,為替デリバティブでも仕組債でも損失を被るという「合わせ技」のような販売手法も多く見られます(某メガバンクがよく用いた手法です。)。

当事務所には,仕組債をめぐる多くの紛争の中で得てきた先端的な経験と知識の蓄積があります。また,証券会社各社が販売した多くの仕組債を分析したことにより得られたノウハウや相場観もあります。仕組債で損失を被っている場合には,ご相談ください。

最近の仕組債の問題点(2020年12月更新)

仕組債については,変わらず,多くの相談を受けています。 今年(2020年)に入ってから,100個以上の商品を検討・分析してきましたが,その商品,その取引内容には,以前には見られない特徴があると感じます。その特徴は,

(1) 商品がますます複雑になっている (2) 回転売買が行われている (3) 投資経験に乏しい人にもどんどん勧誘されるようになっている という3つです。(1) 商品がますます複雑になっている

外国為替に連動する仕組債は,以前は,1つの外国為替に連動する商品がほとんどでした。しかし,最近(2010年以降)の商品は,2種類の新興国通貨の為替に連動し,2つのうち不利な方のレートで償還される,という商品が増えてきました(例えば,ブラジルレアルとトルコリラの組み合わせなど)。 株価指数等に連動する仕組債についても,同じことがいえます。以前は1つの株価指数に連動する商品がほとんどでしたが,最近は,2種類の株価指数に連動し、2つのうち不利な方のレートで償還される,という商品も増えてきました(例えば,日経平均株価とユーロストックス50の組み合わせなど)。 さらには,外国為替と株価指数を組み合わせた仕組債も多く見るようになりました(例えば,日経平均株価とブラジルレアルの組み合わせなど)。

仕組債の更なる複雑化は,個別銘柄の株価に連動する仕組債(いわゆる「EB債」)についてもいえます。仕組債の出始めのころは,対象の株式は1銘柄でした。それが,2銘柄になり,その後は3銘柄(いわゆる「トリオ債」)となりました。しかし,これだけではとどまらず,最近は,4銘柄の仕組債が販売されています。対象の銘柄のうち1つでもノックインすれば損失が発生し得るわけなので,対象が増えれば増えるほどリスクは増大します。

(2) 回転売買が行われている

仕組債の回転売買は,以前は,ほとんど目にしませんでした。過去,私が目にしたことがある仕組債の回転売買の事例は,「約2年間に10個の仕組債を次々と購入させた」という事例でした。 しかし,最近は,「約9年間で20個以上の仕組債を次々と購入させた」とか「約5年間で25個以上の仕組債を次々と購入させた」など,過去の事案を遙かに遙かに上回るような回転売買の事例を目にするようになりました。大手の証券会社や,銀行が,このような取引を勧誘しているようです。販売する側の「タガが外れてしまった」という印象を受けます。

(3) 投資経験に乏しい人にもどんどん勧誘されるようになっている

仕組債は,裁判例でも「株式や投資信託との類似性もない,新規性・独自性の顕著な金融商品であ(る)」と評価される商品です。しかし,最近は,以前にも増して,どう考えても仕組債を理解できないと思われる人にまで仕組債が販売されている,という印象を受けます。「銀行に老後資金を預金していたら,銀行員から系列の証券会社の職員を紹介され,そのまま銀行・証券会社の『合体技』の勧誘を受け,老後資産だった数千万円で仕組債を買わされた」という事例など,ますます理解に苦しむ事案が多くなってきているように感じます。ここでも,販売する側の「タガが外れてしまった」という印象を受けます。

ようやく規制が強化されるようですが・・・(2022年9月更新)

(1) 商品が更に複雑・ハイリスクになっている

もうこれ以上,複雑でハイリスクな仕組債は出てこないかなと思っていましたが,そんなことはありませんでした。 最近,よく目にするのは「外国株のEB債」です。これまでは,国内株の株価に連動する仕組債ばかりでしたが,最近は,米国株の株価に連動する仕組債が多くなってきました。

それだけならいいのですが,中には,年利が20%~30%などという「とんでもない」商品まで現れました。今のところ,最高利率は32%です。初めて見たときは,非常に驚きました(EB債は,対象の株価が基準を超えていると高率だが,その基準を下回ると低率になる,という商品です。通常は,低率の場合は,1%を下回るのですが,この商品は,低率の場合ですら7%もの利率でした。二重に驚きました。)。 いうまでもなく,この超低金利の時代に,利率が20%~30%ということは,当然,その分,リスクも高められているということです。価格変動の激しい銘柄が選定されたり,ノックインの基準の株価が高められたりと,ノックインして元本割れする確率が高められているわけです(そして,その結果なのか,今年の米国株の急落で,7割・8割も損失が発生しています。)。

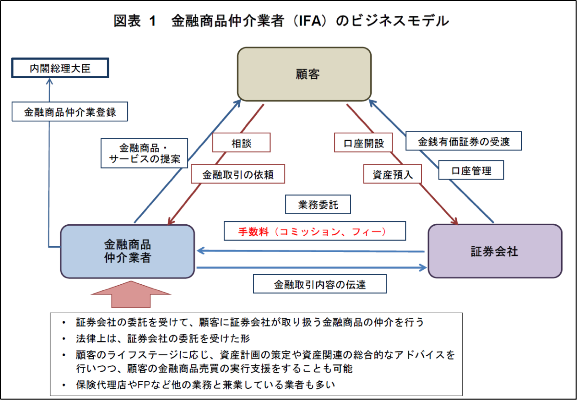

(2) 「IFAがめちゃくちゃやってる」

IFA(Independent Financial Advisor)とは,「独立系フィナンシャルアドバイザー」のことで,特定の金融機関に属さず金融商品取引を仲介する個人・法人のことです。要するに,これまでは証券会社に所属する職員が顧客に対し金融商品の勧誘・仲介を行ってきたものが,証券会社には所属しない仲介業者が,金融商品の勧誘・仲介を行う,という構図です。

(出典:金融庁ホームページ)

IFA業者は,「中立的な立場から資産形成のアドバイスを行います」「お客様に寄り添う資産運用のパートナー」という美辞を並べています。もちろん,きちんとやっているIFA業者もいるのでしょう。 しかし,私は,「IFAがめちゃくちゃやってる」と感じています(感嘆の意味も込めて敢えて砕けた表現で書きました。正確には「IFAがめちゃくちゃなことをやっている」です。)。 上記の,極めてハイリスク・ハイリターンの米国株の仕組債を売っているのは,ほとんどがIFA業者です(一部,準大手の証券会社もありましたが。)。しかも,少しだけ売るわけではなく,一点集中で,同じ商品を数億円分も買わせている事案もありました。

確かに,証券会社から独立していて,ノルマもなく,ニーズに応じてフットワーク軽く機敏に動けるのでしょう。しかし,証券会社から独立しているということは,独立採算で,自ら売上げをあげなければ,会社を維持できない,ということです。IFA業者は,社内成績や歩合給に影響があるノルマなどとは比べものにならないほどの「売らなければ」という動機を持っているのではないでしょうか(推測です)。だから,これまで,大手証券会社でもやらなかったような,20%,30%の利率などという極めてハイリスク・ハイリターンの仕組債をバンバン売っているのではないでしょうか(推測です)。

最近になって,IFA業者が仲介した事案の相談を次々と受けるようになりました。金融商品取引法には,IFAが顧客に損害を与えた場合には,相当の注意と損害発生防止に努めていたような場合を除いては,その取引を委託していた証券会社も損害賠償しなければならない,という規定があります(金商法66条の24)。この条項に基づいて,IFA業者と,その先の証券会社を訴えることになる紛争が増えそうだな,と感じています。

(3) 規制強化の先には何が待っているのか

金融庁は,2022年5月に公表した「資産運用業高度化プログレスレポート2022」の中で,EB債を,

「EB債の購入者は(中略)個人投資家が一般的な債券のリスクとして抱くイメージとは大きく異なるリスクを引き受けることとなる」

「EB債のリターンはリスクに見合うほど高いとは言えない」

「株式に代えてEB債を購入する意義はほとんどない」

「取扱金融機関(販売会社もしくは組成会社)側から見ると短期間で収益を上げやすいため,償還済み顧客に繰り返し販売する回転売買類似の行動に対する誘因が働きやすい商品性となっている」

と痛烈に批判しています。要するに,金融機関が簡単に手数料収益を得られるだけで,顧客にとって何ら経済合理性がないEB債が,顧客が本当のリスクを理解しないままに販売されている,という指摘です。金融庁自らがここまで痛烈に批判するのは,それほどまでにEB債は問題のある商品ということです。 更に,金融庁は,2022年8月に公表した「令和4事務年度証券モニタリング基本方針」の中で,仕組債について,

「仕組債の販売においては,真に顧客ニーズを反映したとは認められない販売状況が見られ,その中には,金融商品仲介業者や他の金融機関への業務委託を通じて販売されている事例も認められた」

大手証券会社グループにおいてすら「仕組債のように複雑なリスク構造を持つ商品の販売勧誘に係る苦情が見られる」

準大手証券,地域証券会社においても「仕組債販売において,より複雑化した商品の販売や販売勧誘に係る苦情が寄せられている」

と指摘し,モニタリングを強化していくことを表明しました(上記「金融商品仲介業者」とは,上記(2)で「めちゃくちゃやってる」と批判したIFA業者のことです。)。 そして,以上の状況を反映してか,日本経済新聞には,ここ最近,

「金融庁,外債リスクを点検 高リスク商品販売も監視」

「仕組み債,投資初心者は販売対象外 日証協がルール強化」

「地銀も仕組み債停止,千葉や横浜など 背景に金融庁方針」

「みずほ・三井住友『仕組み債』販売制限 顧客の損失懸念」

「仕組み債,なぜメガバンクや地銀が販売停止?」

との報道が続き,規制が強化されると共に,大手金融機関でも仕組債の販売を取り止める会社が出てきました。「ようやく」とか「今ごろ」という言葉が頭に浮かびますが,ともあれ,これまでのような,「投資経験皆無の高齢者に数千万円の仕組債を販売する」とか「元本保証の安心な商品であると誤解させたまま販売する」というようなことが行われなくなる(と期待できる)ことは,とても良いことです。また,既に,過去,損害を被ってしまい,これから被害回復に進む方々にも,追い風となります。

ただ,他方で,「本当に事はこれで終わるのだろうか」という疑念もあります。ただ単に,証券会社に代わって,上記(2)のように,IFA業者が「めちゃくちゃやる」という形態になるだけではないか,という強い懸念があります。 引き続き,以上のような時代の移り変わりを眺めつつ,引き続き,損害の回復へ向けて取り組んでいきます。

行政処分が出たけど、氷山の一角に過ぎない (2023年7月更新)

(1) 2023年夏の仕組債の現在地

既にこのページでも幾つも引用しているとおり、金融庁は、近年、仕組債に対し、厳しい姿勢を示しています。金融庁の屋敷利紀審議官は、2022年9月、ブルームバーグ社のインタビュー で、

「何度も警鐘を鳴らした自浄作用を期待して見守っていたが、業界全体として自浄作用が働いていなかったというのが実態ではないか」

「顧客をだまして一時的な利益を得るビジネスモデルは長期的には続かない。そういうことが仕組み債販売には残念ながら起きている」

と、痛烈に批判しています。特定の金融商品について、これ程までに、金融庁が繰り返し痛烈に批判した例を、私は知りません。そして、これらの結果として、昨年、大部分の金融機関各社は、個人顧客への仕組債の販売を取り止めるに至りました。私は、10年以上前から、仕組債の問題に取り組み、幾つもの裁判・ADRを経てきましたが(思えば遠くへ来たものです。)、「ようやく、本来、あるべき姿になった」と感じています。

もちろん、「あまりにも遅い」と思う気持ちが、ないわけではありません。しかし、金融庁の仕組債に対する厳しい姿勢や、それを露骨に記した各種のレポートは、今、仕組債の被害の回復に、大きく役立っています。以前は、裁判で、証券会社は、「仕組債は複雑ではない」「仕組債のリスクは高くない」「中学生レベルの計算さえできればリスクは容易に把握可能である」「仕組債とデリバティブ取引は無関係である」などと主張してきましたが、今は、このような主張は出なくなりました(このような証券会社側の主張は、端的に言えば、裁判官を騙そうとする主張だったということです。)。この意味でも、金融庁の近時の言動は、被害救済に大きくプラスに作用していると感じます。

(2) ちばぎん証券・千葉銀行・武蔵野銀行に対する行政処分が出ました

そして、遂に、仕組債の販売について、適合性原則違反等を理由として、ちばぎん証券・千葉銀行・武蔵野銀行に対し、行政処分が出ました。この行政処分に関しては、証券取引等監視委員会から勧告が出たタイミングで、テレビ東京のWBS(ワールド・ビジネス・サテライト)から取材を受け、そのインタビューで、(放送されたのは一部でしたが、)思うところを話しました(WBSの記事はこちら )

(引用:テレビ東京「WBS」2023年6月9日放送回)

関東財務局が公表する処分の理由を見る限りでは、「「これは氷山の一角に過ぎない」と感じます。銀行が証券に顧客を紹介し、手数料を獲得するために、大した投資経験もない顧客に、実際のリスクを理解させる説明を行わないままに、次々と仕組債を販売する、ということは、メガバンク系証券会社を筆頭に、多くの銀行・証券会社に共通なのではないか、と感じます。 処分の理由に、「積極的値上り益重視」を選択していない顧客に販売していた、ということが書かれていますが、3段階の真ん中の「バランス型」を選択した顧客に販売している例は非常に多いです。また、処分の理由に、投資経験を全く有していない顧客や、必要な投資経験を有していない顧客に販売していた、というということが書かれていますが、このような事例も多いです。ちばぎん証券・千葉銀行・武蔵野銀行だけが違法行為をした、これらの金融機関が特殊だった、というわけではないと思います(例えば、ある銀行と、その系列の証券会社は、今、仕組債を購入すれば商品券がもらえる、ということを「餌」にして、投資経験が十分ではない顧客に、次々と、10個、20個、30個、それ以上の仕組債を、損失が発生するまで、次々と販売していました。神奈川の支店も、千葉の支店も、西日本の支店も、同じ手法なので、ある特定の支店がこのような販売手法を用いている、というわけではなく、全社的にこのような販売手法をとっているのではいか、と感じています。現在、裁判中です。)。

その上で、私が思うのが、過去の被害者がどのように救済されるのだろうか、ということです。仕組債に関する裁判は、概ね、2年から3年の期間がかかります。専門訴訟に属し、商品特性と顧客属性(知識・経験・能力・財産・意向等)との総合衡量で判断される類型の裁判なので、相応の時間が必要なのはやむを得ないことです(現に、裁判官は、熱心に取り組んでくれます。)。しかし、重厚長大な手続であることが理由で、裁判を躊躇し、泣き寝入りを選択せざるを得ない方(高齢者等)がいることも事実です。例えば、ADRでの実効的な解決が果たせるようになる、など、迅速な被害回復の道筋ができたらいいな、と思います(無論、願うばかりではなく、引き続き、私も、いろいろ挑戦するつもりです。)。

自社発行・直販される仕組債の“怪”(2023年7月更新)

(1) これまでの仕組債の発行者は海外の金融機関だった

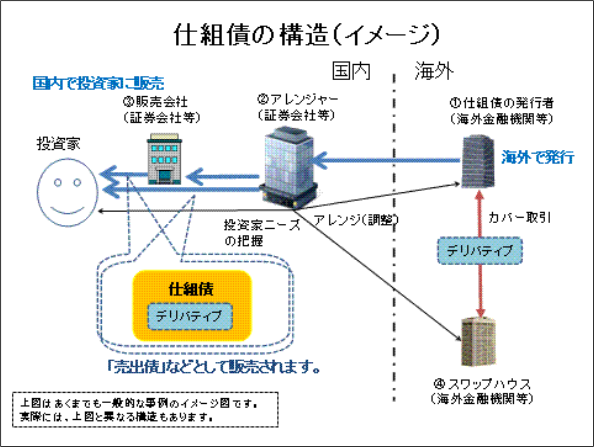

下記の図は、日本証券業協会のサイトから引用したものです。この図が示すとおり、これまでは、「仕組債の発行者」は「海外金融機関」で、仕組債は「海外で発行」されていました(例えば、クレディ・スイス、UBS銀行、ドイツ銀行、BNPパリバ、JPモルガンなど)。国内の「証券会社」は、このようにして海外で発行された仕組債を、仕入れて、顧客に販売していました。証券会社は、この販売時に、販売価格に自社の利益(実質手数料)を入れて顧客に販売し、利益を得ます。したがって、仮に、販売した仕組債で、顧客が損失を受けようとも、利益を得ようとも、証券会社の利益(実質手数料)の額は増減しません。

(引用:日本証券業協会のウェブサイト)

(2) 証券会社自身が仕組債を発行する事例が現われた

しかし、最近になって、国内の証券会社が自ら仕組債を発行し、自ら販売する、という事例を目にしました。少なくとも、大手証券会社の2社で、確認しました。証券会社が自分で仕組債を組成し、発行し、販売する、ということは、「顧客の損失=証券会社の利益」となり、「顧客の利益=証券会社の損失」となる、ということを意味します。 前述したとおり、これまでは、「販売した仕組債で、顧客が損失を受けようとも、利益を得ようとも、証券会社の利益の額は増減しない」という構造だったものが、「販売した仕組債で、顧客が損失を受ければ、その額が、そのまま、証券会社の利益になる」という構造になります。これは、「弱小・零細な一個人に過ぎない顧客が、専門知識と情報を豊富に有する証券会社と、一対一で、証券会社が作った商品を介して、伸るか反るかの勝負をする」という構造、とも言い換えられます。

(3) 証券会社にとって「ノーリスク・ハイリターン」の取引なのではないか

証券会社自身が仕組債を発行し、販売している、という点に、驚きましたが、それと同時に、販売資料を見ながら、強い違和感を覚えました。2社の商品は、いずれも、米国株EB債でしたが、米国株EB債だと、年利10%を超えるものや、中には年利20%を超えるもの、中には、年利30%を超えるものまであります。しかし、私が見た2社の商品は、どちらも、同種商品としては「控えめ」な、年利5%前後でした。

上記(1)の中で、「証券会社は、販売時に、販売価格に自社の利益(実質手数料)を入れて顧客に販売し、利益を得る」と書きました。この利益(実質手数料)がどれくらいなのかは、開示されていません(このような事自体も、批判されています。)が、日本経済新聞の記事によれば、金融庁の幹部が「実質手数料は5~7%が多い」と発言しています。

「証券会社自身が仕組債を発行する(それゆえ、顧客の損は自社の利益になる)こと」 と、「不可解にも、このように販売された仕組債の利率は、同種商品より低い年利5%前後であること」 と、「仕組債の販売時に証券会社は5%~7%の利益を得ること」 とが意味することは何か。以下、私の推測(但し、ほぼ確信を持っている推測)に他なりませんが、これらは、「このような仕組債の販売は、証券会社にとって、ノーリスク・ハイリターンの取引である」 ということを意味します。

仮に、米国株EB債の対象の株価が上がり、販売先の顧客に利金を支払わなければならなくなっても、年利5%前後という低い水準です。証券会社は、販売時に、既に、同水準か、これ以上の利益(実質手数料)を得ているため、それを取り崩して利金を支払うだけで済むので、証券会社にとっては、「持ち出し」はありません(「ノーリスク」)。これとは逆に、米国株EB債の対象の株価が下がった場合には、利金の支払いはほぼゼロで済む上、ノックインして、仕組債の隠れたリスクが発現し、顧客が損失を被った場合には、これが、そのまま、証券会社の利益になります(「ハイリターン」)。 要するに、証券会社にとっては、「どんなに負けても、販売時に得た利益の一部は手元に残る」「勝った場合には、莫大な利益が得られる」ということです。顧客にとっては、「どんなに勝っても、せいぜい数%の利益だけ」「負けた場合には、元金の半分以上、7割、9割も失う可能性がある(それがそのまま証券会社の利益になる)」ということです。

無論、以上のような構図になっていること、仕組債を購入した顧客本人は、知る由もありません(「発行者 ■■■証券株式会社」との一文から看破することは不可能なので、「知る術がない」という方が正しいかもしれません。)。このように、知らず知らずのうちに「アマVSプロ」の勝負を強いられ、しかも、顧客にとっては「ハイリスク・ローリターン」、証券会社によっては「ノーリスク・ハイリターン」という不平等な取引が、正当化される余地はあるのでしょうか。「顧客の利益」と「自社の利益」が真っ向から対立・相反する構図の下で、勧誘時、この証券会社は、本当に、顧客の利益を考えられたのでしょうか。短期間で利益をあげることに腐心し、顧客の利益を疎かにしていた、ということはないのでしょうか。私は、このような仕組債を販売した大手証券会社2社の、「何としても仕組債で利益を得てやる」「仕組債からの利益を最大化させてやる」「顧客の資産を直接吸い上げる形になったとしても構うものか」という「剥き出しの情念」を感じざるを得ません。そして、同時に、1つ前の記事の中で引用した、金融庁の屋敷利紀審議官の「顧客をだまして一時的な利益を得るビジネスモデル」というフレーズを思い出さずにはいられません。